https://financialpost.com/personal-finance/taxes/taxpayer-blames-misstep-accountant-cra-doesnt https://www.canlii.org/en/ca/tcc/doc/2023/2023tcc104/2023tcc104.html https://www.canlii.org/en/ca/fca/doc/2024/2024fca107/2024fca107.html

如果你是企业主,税务情况较为复杂,可能会聘请会计师来为个人和公司报税。但要注意的是,最终你仍然要对报税的准确性,以及完全申报所有收入负全责,如果加拿大税务局(CRA)上门审查,你不能将责任归咎于会计师。

以最近联邦上诉法院的一个案件为例,该案在2024年6月作出判决,涉及一名纳税人对税务法院2023年判决的上诉。这名纳税人通过多家公司经营几个生意,包括多伦多地区一家超市。其中一家公司在多个纳税年度内没有报税。

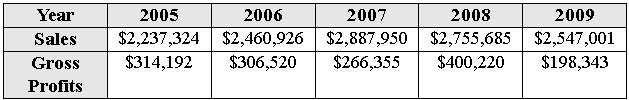

从2005年至2009年,该公司报告的销售额在220万至290万元之间,每年毛利润在20万至40万元之间。CRA对这家公司的银行存款以及纳税人和其配偶的个人联名银行账户进行了分析。

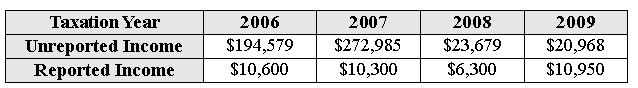

分析显示,从2006年至2009年,共有512,211元的股东提取款,即从公司提取并转入个人名下的资金未计入纳税人的收入。

纳税人和CRA均同意CRA正确计算了纳税人未申报收入的金额,但双方在税务法庭的争议点是,CRA是否仍然能够对这些“法定”时效过期的年份进行评估,以及是否适用重大过失罚款。

根据《所得税法》,CRA通常不能在最初重新评估三年后对个人纳税人再进行重新评估,除非可以证明纳税人因疏忽或故意失职而做出“虚假陈述或误导性陈述”。

纳税人作证称,当时他的会计师建议他开设“第二个”银行账户,并将现金销售款项存入他和他配偶的个人账户,以“避免‘某些’费用”。此外,纳税人还承认,公司资金直接存入了他的个人银行账户。

纳税人表示,他曾每两到三个月就将业务记录(如发票、收银条和邮件)带给他的会计师处理,在相关纳税年度内共计30次。他还提到,会计师也为他申报了个人所得税,但“他从未签署过这些申报表”。他还声称自己“不知道所申报收入的数字是从哪里来的”。

在相关纳税年度内,纳税人需要养活一个六口之家,但他和妻子报告的总收入显然不足以支付家庭的生活开支,包括2006年购买家庭住宅的按揭付款。

税务法庭法官表示,纳税人可能对税务系统不太了解,但他自1995年第一份工作以来就一直在申报所得税,这比受审查的纳税年度早了整整十年。他还是三家公司的股东和两家公司的董事,其中一家公司经营“非常成功的超市”。

纳税人最终承认,他在相关纳税年度的收入被“严重低报”,并且从未咨询和确认所申报金额的合理性。他还承认是他的会计师建议他开设另一个银行账户以避免“费用”。

纳税人作证称,他对税务“了解甚少”,只是“单纯依赖会计师依据他提供的财务信息来准备申报表”。他认为申报表中的虚假陈述是会计师的过失,而不是他本人的问题。

税务法庭认为,仅仅依赖会计师而不提出任何问题是不够的。法官表示:“(纳税人)不能只是推卸责任,说他盲目依赖会计师,而不去努力了解自己的义务,也不去核实申报收入的准确性。”

毕竟,这位纳税人在加拿大是一位非常成功的企业主,且他曾在海外的家乡完成高中学业,并在大学学习了两年物理学。此外,税务法庭指出,未申报的收入金额远远超过了已申报的收入。在审查的四年中,总未申报收入超过50万元,申报收入却不到4万元。

税务法庭认为评估不受时效限制,因为纳税人未将股东提取款计入收入是“虚假陈述”,并补充说纳税人“未能采取合理的谨慎态度来申报正确的收入金额”。法院还指出,重大过失罚款是合理的。

纳税人对法院的裁决提出上诉,案件于6月7日在多伦多由联邦上诉法院审理。在一次简短的四页口头判决中,由三名法官组成的上诉小组一致认为,税务法庭的结论有充分的事实支持,没有理由进行干预。因此,法院驳回了上诉,并判决由纳税人承担诉讼费用。